此外,制度推动下国债期货市场投资者群体也日益多元化,也有助于提升国债期货需求。2020年,部分符合条件的商业银行、保险机构获准参与国债期货交易,为国债期货市场引入中长期资金;2023年,渣打银行成为首家参与国债期货交易的外资银行。如果未来国债规模进一步抬升,以及随着利率进一步走低和风险偏好的下降,更多的资管产品对于国债的配置可能加大,特别是银行、保险这类本身对于低风险债券需求较高的机构,随着获准参与国债期货市场的投资者群体不断壮大,我们认为套保需求日渐扩大并能够得以满足也会进一步推动国债期货市场的发展。

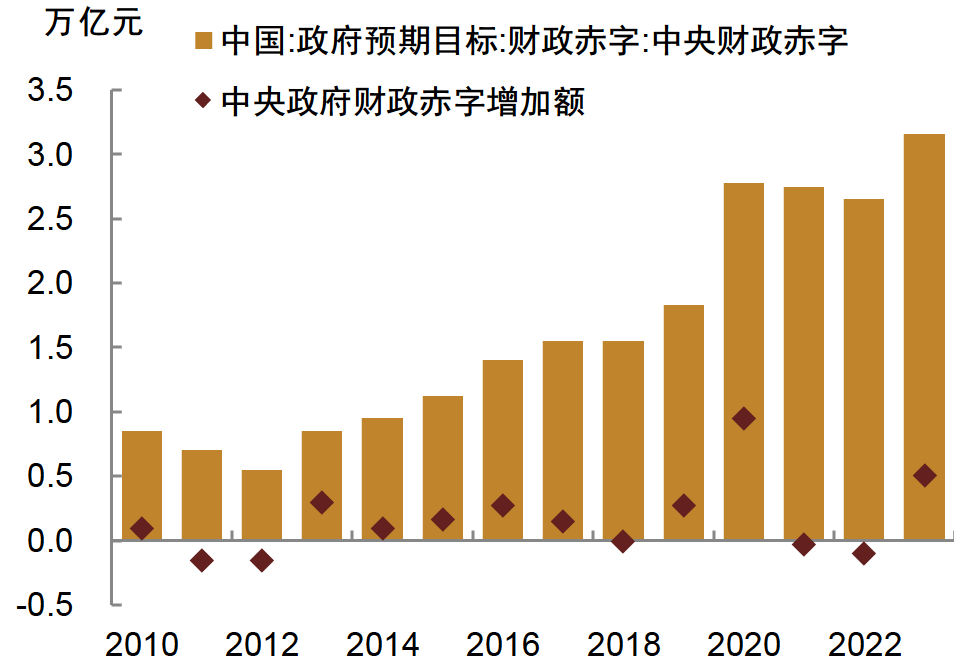

图表38:2010~2023年政府财政赤字目标及增加额

资料来源:Wind,中金公司研究部

图表39:2010~2022年国债发行规模及增速

资料来源:Wind,中金公司研究部

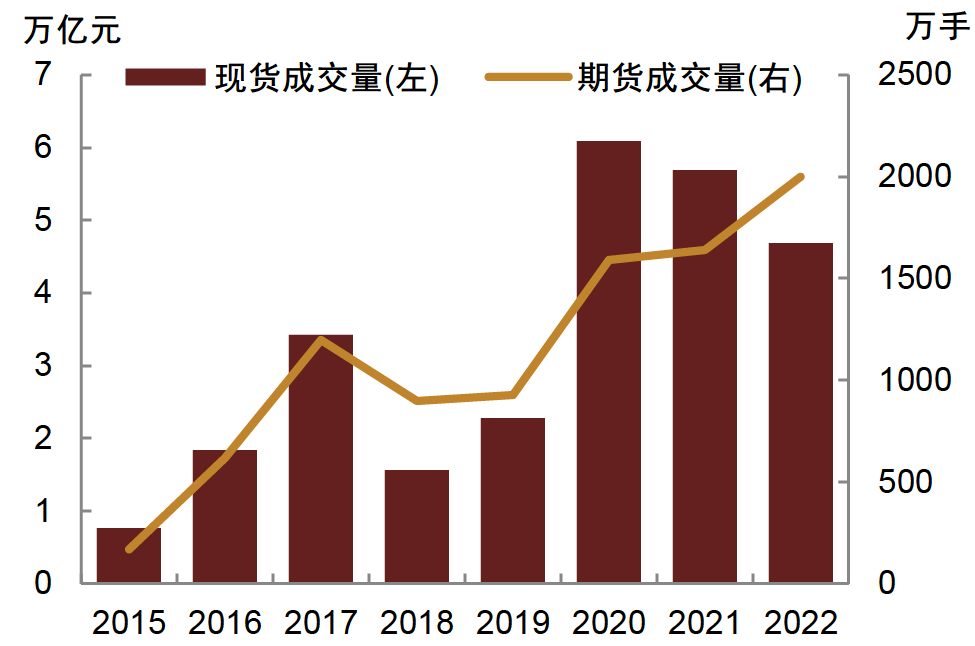

图表40:10年国债期货与现券年度成交量走势

注:数据截至2022年末,现货为存续规模在6.5~10年之间的现券

资料来源:Wind,中金公司研究部

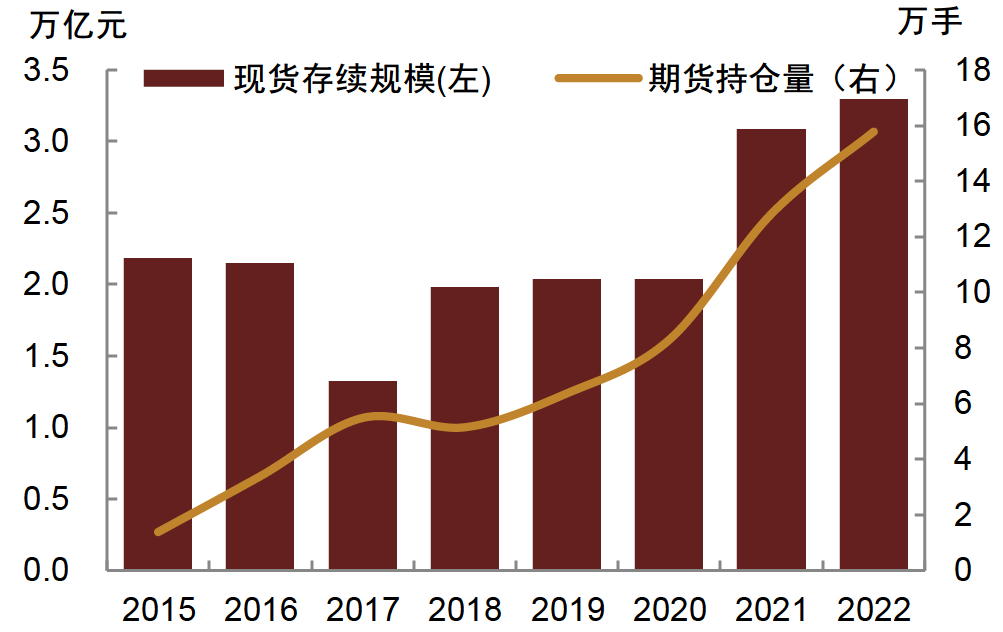

图表41:10年国债期货日均持仓量和现券存续规模走势

注:数据截至2022年末,现货为存续规模在6.5~10年之间的现券

资料来源:Wind,中金公司研究部

随着国债期货市场逐渐发展成熟,未来我国也有望推出国债期货期权。国债期货期权是以国债期货合约为标的的场内标准化产品,允许买方有权在合约有效期满或期满之前任意一天按照约定行权价格买入或卖出标的国债期货合约。相较于国债期货,国债期货期权除了提供杠杆属性,还包含保险属性,也即国债期货期权保留投资者在利率向有利方向变动时获取收益的权利,同时在利率向不利方向变动时将其所承担的损失限制在期权费。对于投资者而言,国债期货期权可以对冲国债价格波动的风险,具有更为精细的利率风险管理功能;对于监管方而言,国债期货期权价格变动所反映出的市场情绪及市场波动也有助于监管层面更全面地进行日常市场监测,因而推出国债期货期权对于完善我国利率风险管理体系、提高国债市场定价功能、提升宏观审慎监管有效性等方面具有积极作用。当前美国、欧洲、日本、加拿大、澳大利亚等国家已推出国债期货期权产品,为投资者提供了更为多样的利率避险工具,并得到迅速发展。我们认为日后随着我国国债市场扩容,带动国债期货市场广度和深度进一步拓展至其活跃度提升和交易策略丰富至一定阶段,我国有望推出国债期货期权产品,以进一步完善国债衍生品产品谱系,更好地发挥其价格发现、风险管理、套利交易和资产配置作用。

5、助力增强人民币资产对海外资金的吸引力