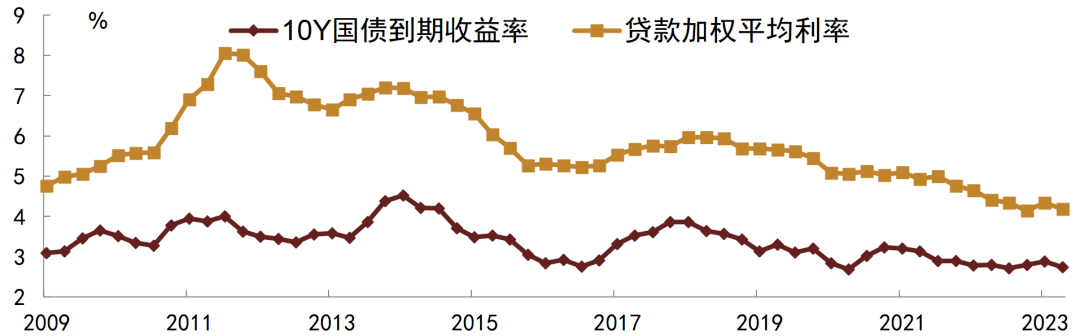

一方面,我国储蓄率偏高,叠加过去我国多由非金融企业部门和居民部门通过银行借贷的方式加杠杆,使得我国形成以银行贷款等间接融资为主的融资结构,贷款利率是更为重要的社会融资成本,在我国利率体系中的重要性更强,这在一定程度上削弱了国债收益率的重要性。另一方面,在我国利率“双轨制”下,货币政策在通过公开市场操作利率传导至以DR为代表的货币市场利率、进一步传导至中长期债券市场利率的同时,通过中长期政策利率传导至贷款利率,导致国债收益率等市场利率向贷款利率传导较为不畅(图表27),也在一定程度上限制了国债收益率作为资产定价锚的作用。甚至在2022年以来,贷款利率反而成为债市利率定价锚,因为此时货币政策的核心是保证信贷投放量来支撑国内经济回暖,这需要政策引导新增贷款利率持续下行让利,来激发偏弱的融资需求抬升,因而我们看到新增贷款利率下行较快、降幅较大,而由于其他利率下行落后于贷款利率,导致了如存款增加、居民按揭提前偿还、信用债净增量减少等金融扭曲现象,为缓解这些金融扭曲,货币市场利率、债券利率、存款利率、基准利率、包括存量贷款利率开始锚定新增贷款利率持续补降。

图表27:国债收益率向贷款利率传导相对不畅

注:数据截至2023年6月末

资料来源:iFinD,中金公司研究部

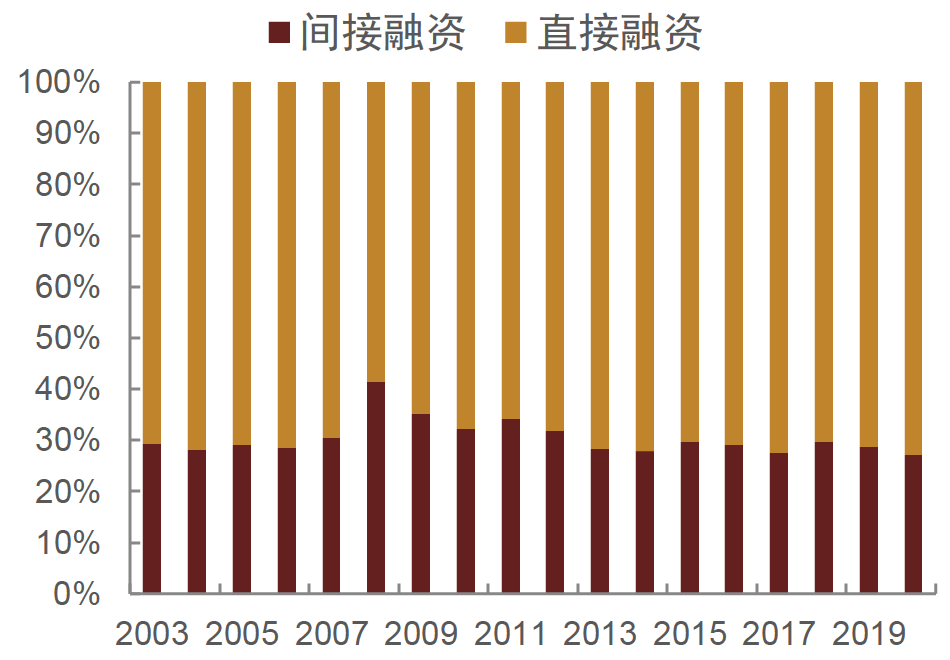

相较之下,在以直接融资为主且在同一套利率体系下的美国,国债收益率作为资产定价锚的作用更为明显。美国以直接融资为主,占比70%左右(图表28),因此金融市场定价权主要由直接融资工具主导,多数金融资产都以国债作为参考基准,在此基础上根据各类型利率的风险溢价进行加点。此外,美国利率传导体系相对完整和有效,美联储通过联邦基金目标利率这一政策利率来影响短端的货币市场利率,进而从短端利率传导至长端国债利率,进而传导至贷款利率等实体利率。在此环境下,许多资产定价会锚定国债利率,例如在信贷市场中,银行贷款利率为贷款基准利率加点形成,而贷款基准利率则挂钩10年期国债利率。从美国房贷市场看,美国30年期国债利率或10年期国债利率与抵押贷款利率相关性很高(图表29)。而当贷款利率变动时,银行为保持一定净利润,也会相应调整存款利率等负债端成本。由此,美国形成了“政策利率——货币政策利率——其他市场利率”这样一条完整的利率传导体系,而其他市场利率定价即锚定国债利率来进行调节,包括其信用债报价即是以国债收益率为基准而直接报出信用加点。

图表28:美国直接融资和间接融资占比

注:数据截至2020年末

资料来源:Wind,BIS,中金公司研究部